No Brasil, existem outros regimes de tributação, mas o Simples Nacional é o regime voltado para micro e pequenas empresas.

Analisar e escolher o regime tributário mais adequado para o negócio é um dos primeiros desafios de qualquer empresário. Caso contrário, a empresa pode ter que pagar impostos sem necessidade e ter problemas com a Receita Federal.

Sendo assim, é necessário que uma análise e um planejamento seja muito bem executado, tanto pelo contador responsável, como pela empresa representada.

Quer entender melhor esse regime?

Continue acompanhando o artigo para compreender quais são suas características, quem pode optar por ele, como os impostos são pagos, entre outras informações relevantes e essenciais de serem conhecidas por todos.

Boa leitura!

Inscreva-se no canal para mais conteúdos sobre Contabilidade e Empreendedorismo!

Entenda o que é o Simples Nacional

O Simples Nacional é um regime tributário compartilhado de arrecadação, cobrança e fiscalização de tributos, criado em 1996 com o objetivo de facilitar, e incentivar o recolhimento das contribuições de pequenas e microempresas brasileiras.

Passando por atualizações para a inclusão de mais atividades autorizadas, a serem integrantes do regime, ele contempla organizações que faturam até R$4,8 milhões por ano.

Atualmente, o regime é regulado pela Lei Complementar nº155, que foi publicada no ano de 2016, e tem como sua “Lei Geral”, a Lei 123/2006, que trata a respeito dos Anexos e alíquotas, que devem ser utilizadas para o cálculo das guias mensais, assunto que será tratado ao longo deste artigo.

Entre outras vantagens, as empresas optantes pelo Simples Nacional conseguem efetuar o pagamento de tributos federais, estaduais e municipais em uma única guia mensal, não necessitando emitir diversas guias para o recolhimento de seus tributos.

Confira a lista de tributos que são unificados pelo regime:

- Imposto sobre a Renda da Pessoa Jurídica (IRPJ);

- Imposto sobre Produtos Industrializados (IPI);

- Contribuição Social sobre o Lucro Líquido (CSLL);

- Contribuição para o Financiamento da Seguridade Social (Cofins);

- Contribuição para o PIS/Pasep Contribuição Patronal Previdenciária (CPP);

- Imposto sobre Operações Relativas à Circulação de Mercadorias e Sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (ICMS);

- Imposto sobre Serviços de Qualquer Natureza (ISS).

Anexos e alíquotas

O valor da alíquota para apuração do imposto mensal varia de acordo com a atividade exercida pela empresa, que é definida pela CNAE (Classificação Nacional de Atividades Econômicas). Para facilitar a segmentação, o regime foi segmentado em 5 anexos, onde cada CNAE pertence a um desses anexos:

- Anexo I – Corresponde as as atividades de comércio.

- Anexo II – Atividades industriais.

- Anexo III – Atividades de locação de bens imóveis, e prestação de serviços.

- Anexo IV – Prestação de serviços, como construção civil e advocacia.

- Anexo V – Prestação de serviços envolvendo um cunho intelectual mais elevado.

Anexo VI

As pessoas podem perguntar, “mas e o Anexo VI?”. Bem, ele existia de fato, mas foi revogado, deixando de existir e servir de base para calculo da guia mensal de recolhimento do Simples. No entanto, as atividades que faziam parte dele foram transferidas para o Anexo V, junto com sua tributação, passando a ter sua alíquota inicial em 15,5% como será apresentado mais abaixo.

Clique aqui para visualizar a Tabela do Simples Nacional da Facilite, com o CNAES pertencentes a cada anexo.

Faixas de apuração do imposto

A alíquota utilizada para calcular o imposto é distribuída proporcionalmente ao valor de faturamento mês a mês, sendo dividida em faixas de acordo com esse faturamento, e servindo de base para o cálculo do imposto.

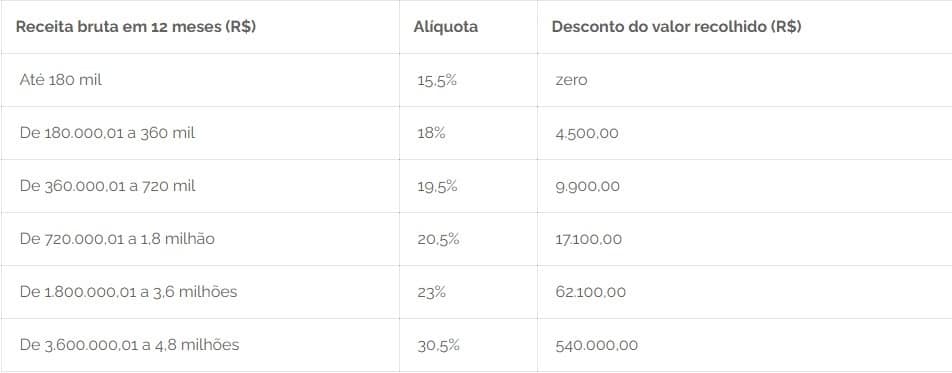

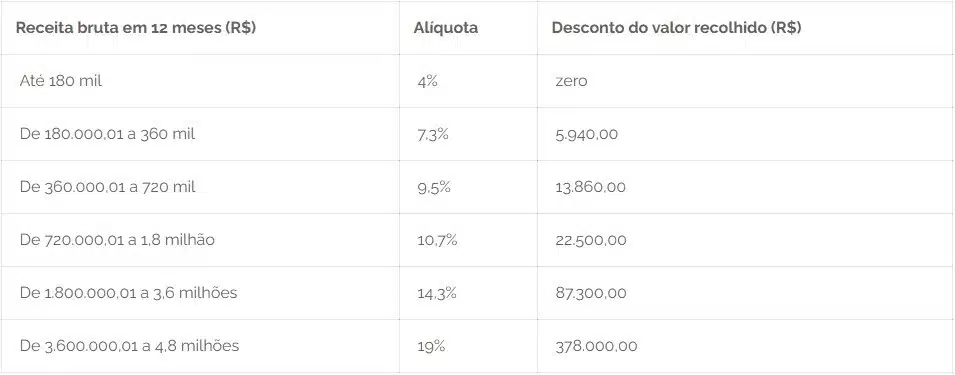

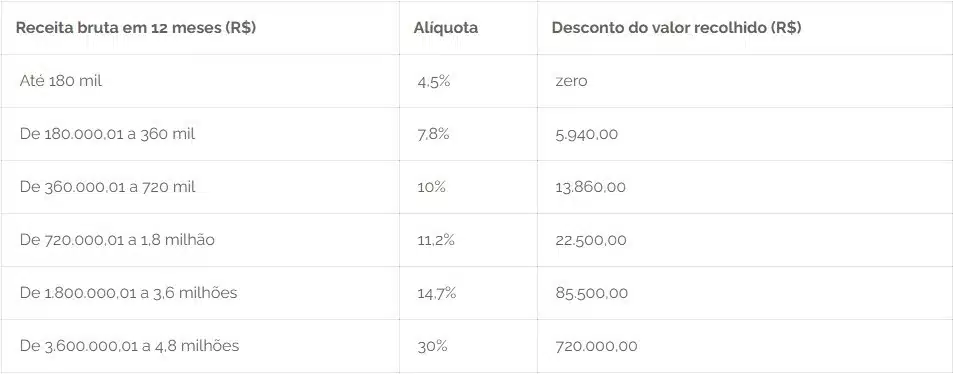

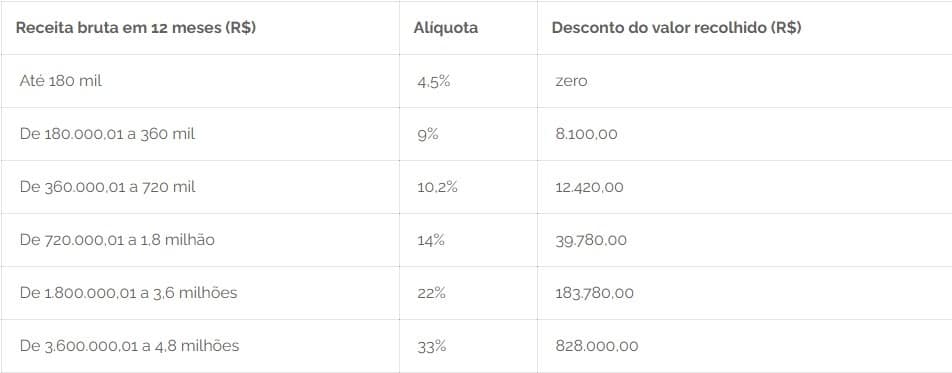

Para melhor compreensão, observe as tabelas abaixo, disponibilizadas de acordo com os Anexos disponíveis pela Lei Complementar 123/2006:

Anexo I –

Anexo II –

Anexo III –

Anexo IV –

Anexo V –

Mudança de faixa de apuração

Inicialmente, os optantes são calculados com a alíquota correspondente a primeira faixa de apuração de cada Anexo. No entanto, a medida que as empresas vão faturando, em certo momento acabam ultrapassando essa faixa, e nesse instante ocorre a mudança de alíquota.

Mas como ela é calculada ? Vamos aprender logo a baixo:

Para calcular a nova alíquota, é necessário ter em mãos os seguintes itens: RBT 12 (Receita Bruta acumulada dos últimos doze meses); a alíquota fornecida pela Lei para o cálculo (Alq); e o valor a ser deduzido no cálculo (Vlr.Ded), também fornecido pela Lei.

Com esses dados, basta utilizar a seguinte fórmula –> (RBT 12 x Alq) – Vlr.Ded/ RBT 12 = Alíquota para cálculo do DAS.

Sendo assim, quando a empresa passar o limite da faixa a qual pertence, deve-se utilizar a fórmula acima, para que seu imposto seja calculado corretamente.

Saiba quem pode optar pelo Simples Nacional

Empresas cujo faturamento anual de até R$4,8 milhões em 2018 podem optar pelo Simples Nacional. Além disso, caso tenham sido abertas durante o ano, organizações que tenham tido receita bruta proporcional a este limite também podem ser enquadradas neste regime.

Tendo isso em vista, atualmente apenas as micro e pequenas empresas (ME), empresas de pequeno porte (EPP) e microempresário individual (MEI) podem optar por esse tipo de tributação.

Não é apenas o faturamento que é considerado para verificar se a empresa pode ou não ser optante do Simples Nacional, veja outros impedimentos previstos em lei, que também pode resultar na não possibilidade de opção ao regime tributário:

- ter sócios no exterior;

- ter dívidas com o INSS ou com as Fazendas Públicas Federal, Estadual ou Municipal;

- ter capital em administrações públicas (direta ou indiretamente).

Organizações que atuam em diversas atividades, como a cessão ou locação de mão de obra, importação ou fabricação de automóveis e motocicletas, loteamento e incorporação de imóveis, também não podem escolher o regime. O melhor jeito de saber se a atividade exercida pelo negócio é permitida por lei, é entrar em contato com um contador especializado no Simples Nacional.

Todas as empresas podem optar pelo regime ?

Não. O Simples Nacional não é permitido para qualquer tipo de empresa, por isso certas empresas que possuem algumas características não podem optar por fazer parte do mesmo.

O Simples possui a intenção de incentivar o empreendedorismo brasileiro, por essa razão não podem optar pelo regime as empresas que possuem sede no exterior, dessa maneira, caso a mesma possua sócio que resida no exterior, ou seja, fora do Brasil, também não pode fazer a opção.

Além das exceções acima, as empresas que constituirem cooperativas, com exceção das cooperativas voltadas para o consumo, também não podem ser optantes.

Aqueles empresas que possuem capital proveniente de qualquer empresa pública, também estão impossibilitadas de fazer a adesão ao Simples. Independente de ser federal, estadual, ou até mesmo municipal.

Sendo assim, a adesão ao Simples Nacional depende de algumas características da empresa, além do cumprimento das obrigações e condições necessárias.

Como fazer a opção pelo Simples Nacional ?

Para solicitar o enquadramento no regime, é necessário acessar o Portal do Simples Nacional, e realizar a solicitação para enquadramento no mesmo. Isso deve ser feito durante o mês de janeiro, época em que é disponibilizada a realização da opção, estendendo-se até o último dia útil do mês em questão.

Por depender de realizar alguns procedimentos, é recomendado que esse processo seja feito por um contador com experiência, evitando erros, e observando certas questões que possam enviesar a correta opção pelo regime tributário.

Após isso, será analisado o pedido, e se aprovado, a empresa passa a ser optante pelo Simples Nacional, pelo restante do ano-calendário, não necessitando realizar o processo novamente no próximo ano.

Fatores que podem resultar no desenquadramento do Simples Nacional

Assim como ocorre o enquadramento no Simples Nacional, é possível também que ocorra o oposto, ou seja, o desenquadramento. Ele corresponde a saída do regime tributário em questão, e a perda de benefícios, como o fator R do Simples Nacional.

Isso pode ocorrer devido a vários motivos, como exceder o faturamento máximo permitido pela lei, citado anteriormente; a constatação de fraudes, ou descumprimento das leis por parte da empresa; o aumento dos débitos em relação ao pagamento das obrigações, tanto fiscais, como aquelas relativas ao departamento pessoal.

Desta maneira, é fundamental que a empresa se mantenha regularizada, e sem débitos, para que possa continuar desfrutando dos benefícios do Simples Nacional, cumprindo sempre o que a lei determina, e não buscando por brechas e atalhos ilegais.

Por esta maneira, o papel do contador para o cumprimento das rotinas contábeis, e outras funções, é extremamente importe, pois impacta diretamente no permanência da empresa no regime tributário.

Simples Nacional: compreenda vantagens e desvantagens

Vantagens

Como já foi dito, o Simples Nacional foi criado com a finalidade principal de ajudar pequenos negócios. Antes dele, muitas micro e pequenas empresas precisavam pagar impostos com valores semelhantes ou iguais a empresas maiores, por estarem enquadradas no mesmo regime tributário.

Veja a seguir, quais são os benefícios práticos que a adoção do Simples Nacional pode trazer.

Redução da carga tributária

Em muitos casos, a alíquota única para o pagamento dos impostos significa uma redução na carga tributária. Empresas chegam a ter 40% de economia ao escolher o Simples Nacional — o que impacta diretamente na gestão financeira do negócio.

Desta forma, diversas micro e pequenas empresas, que acabavam pagando impostos com alíquotas proporcionais a empresas de porte muito maior no Regime Normal, e Lucro Real, tiveram uma redução considerável nas suas apurações.

Isenção relativa à apresentação de determinados documentos

Essa é uma característica que facilita muito a vida do contador, visto que as empresas optantes pelo regime estão dispensadas do envio de obrigações acessórias que são obrigatórias para outros regimes, cujo o não envio das mesmas acarreta em multas caras e pesadas, como a DCTF (Declaração de Débitos e Créditos de Tributos Federais), com multa de R$ 500,00 e também, o chamado DACON (Demonstrativo da Apuração das Contribuições Fiscais).

Benefício do Fator R na apuração

O Fator R é um benefício que o Simples Nacional traz, para conceder uma redução no valor da alíquota utilizada para calcular o imposto daquelas empresas que prestam atividades relativas ao Anexo V, da Lei 123/2006.

Através dele, as pessoas jurídicas optantes deste regime, e que contribuem com uma folha salarial (incluído o pró-labore), igual ou superior a 28% do faturamento dos últimos 12 meses, deixam de ser tributados pelo Anexo V, com alíquota inicial de 15,5%, e passam a ser tributados pelo Anexo III, com alíquota inicial de 6%.

Desta maneira, o Simples Nacional também incentiva as empresas a recolherem o pró-labore, visto que há a possibilidade de uma redução considerável da alíquota na apuração, de 9,5 % como dito anteriormente.

Menos burocracia

Os optantes do Simples Nacional precisam pagar apenas uma guia única, a DAS (Documento de Arrecadação do Simples Nacional). O cálculo do tributo é feito pelo Portal do Simples Nacional e o documento pode ser quitado online ou impresso. Dessa maneira, fica muito mais simples e prático efetuar o pagamento dos impostos.

Além disso, as organizações são dispensadas da necessidade de ter um cadastro em cada uma das instâncias: municipal, estadual e federal. Sendo assim, o CNPJ é o único identificador da inscrição da empresa.

Sociedade de Propósito Específica

Outra vantagem muito importante para as pessoas jurídicas que optam por esse regime, é a possibilidade de participar de uma SPE, ou Sociedade de Propósito Específica. Isso signica que a empresa pode optar por se unir a outra para realizar compras e vendas no mercado em conjunto. Contribuindo assim para conseguirem preços e ofertas melhores para realizarem suas atividades.

Facilita a contabilidade

Os impostos unificados também torna o serviço da contabilidade da empresa mais fácil e preciso. Afinal, todo o recolhimento e cálculo da tributação é feita de uma vez só. Evitando assim possíveis confusões com datas de vencimento, e guias emitidas erroneamente.

Redução de custos

Organizações enquadradas no Simples Nacional não precisam pagar o INSS Patronal — tributo que visa assegurar a seguridade social e que incide sobre a folha de pagamento dos funcionários. Isso representa uma redução de custos significativa para a empresa.

Apesar de ser um regime de tributação mais prático, a presença de um especialista é fundamental para garantir que tudo será feito da maneira correta. Apenas um contador será capaz de ajudá-lo a analisar e entender se o Simples Nacional é a opção mais econômica para o seu negócio.

Desvantagens

Apesar de possuir muitas vantagens, assim como todo imposto, o Simples Nacional também possui desvantagens que valem a pena serem citadas.

Não utilização dos créditos tributários

Uma delas, é a não possibilidade das empresas optantes fazerem o uso dos créditos cumulativos do IPI, ICMS, PIS e COFINS. Isso ocorre pois o recolhimento de todos os tributos é feito de forma unificada, ou seja, todos são realizados em uma única guia, não permitindo assim a utilização dos créditos tributários para uma possível dedução do valor dos impostos.

Não leva em conta o lucro

Outra desvantagem que vale destaque é a questão do Simples Nacional ser baseado no faturamento mensal das empresas, e não no lucro. Sendo assim, mesmo que a empresa no final das contas apresente prejuízo, sua carga tributária continuará a mesma, sem distinção.

Limite de faturamento do Simples Nacional

Uma limitação que muitos consideram como algo que não incentiva o crescimento das empresas, é o limite de faturamento permitido para as empresas do Simples, de R$4,8 milhões anuais, já citado anteriormente. O que deve ser observado antes de realizar a opção, sendo recomendável um planejamento prévio do quanto se espera faturar ao longo do ano-calendário.

Desta maneira, deve-se avaliar cada situação individualmente para decidir sobre a opção a do Simples Nacional, visto que para determinadas empresas é mais conveniente fazer parte do Regime Normal ou Lucro Real, tanto pela questão da alíquota, quanto pela questão dos créditos tributários.

Significado de “DAS”

Um termo muito comum que é frequentemente utilizado em todos os locais onde se fala sobre o Simples Nacional, é o DAS. Essa sigla reflete bastante sobre o que é esse regime tributário, pois visa resumir a simplicidade que é fazer parte do mesmo. Essas letras significam “Documento de Arrecadação do Simples Nacional”, e diz respeito da guia que é emitida mensalmente, contendo todos os tributos em uma só página para ser paga pelas empresas após faturarem no mês anterior.

Essa guia possui vencimento no dia 20 de cada mês, podendo variar um ou dois dias a mais em decorrência da existência de feriados, ou se o mesmo cair em um fim de semana, por exemplo.

Após ser apurada e gerada, o extrato da apuração e o recibo ficam disponibilizadas na internet, para acesso através do Certificado Digital, ou procuração fornecida ao contador que já possui um certificado. Facilitando assim a realização de análises e revisões, além de dar um respaldo para o contador, já que todo o seu trabalho na apuração do imposto está salvo, e disponível para visualização.

Simples Nacional boleto: como gerar?

O DAS é gerado através do eCAC, no site da Receita Federal. Através dele deve-se informar o faturamento total do mês anterior, tanto no mercado interno, como externo, seguido da atividade que foi desempenhada, e caso exista, o ISS e o ICMS fixo também devem ser informados.

Após isso, a emissão da guia fica disponível para emissão, e também pagamento, devendo ser observada a data de vencimento, para evitar possíveis penalidades financeiras.

Caso precise ser gerado uma nova guia, basta entrar no mesmo site e realizar a emissão, onde o valor devido será atualizado dependendo se já passou ou não da data de vencimento.

O que acontece caso a guia não seja paga ?

Após o dia 20, caso a guia não seja paga, o valor principal será acrescido de multa e juros, além da não possibilidade de emissão da CND ( Certidão Negativa de Débitos), utilizada para diversos fins, como abertura de contas bancárias, e concorrência em licitações, por exemplo.

Além disso, quando não for apresentado o DAS ao longo do mês, também acarreta em multa de 2% ao mês-calendário ou fração sobre o montante dos tributos informados no documento. Não o bastante, aplica-se ainda R$ 100 para cada grupo de 10 informações incorretas ou omitidas.

É por essa razão que é essencial que o DAS seja informado todo mês corretamente, o que mais uma vez ressalta o papel da importância do contador, que assume a responsabilidade de gerenciar o Simples Nacional todo mês, liberando a empresa para se focar em outras áreas que sejam mais relevantes para o seu crescimento, tanto financeiro, como também da qualidade dos seus serviços.

Simples Nacional Parcelamento: como fazer?

Para se manter no Simples Nacional, é fundamental que a empresa esteja em dia, sem débitos, e totalmente regularizada. Por essa razão, ele mesmo incentiva que as empresas sempre paguem os valores devidos, como através da possibilidade do parcelamento dos débitos existentes, seja os valores devidos em relação a DAS´s que não foram pagos, ou aqueles devidos em relação ao INSS patronal, por exemplo.

Esse parcelamento é possível ser feito através do site da Receita Federal (ECAC), no entanto é necessário que a primeira parcela seja paga para que o mesmo seja realmente efetivado, visto que caso não ocorra o pagamento, ele é cancelado, e a empresa perde o mesmo.

Atualmente é permitido apenas um pedido de parcelamento do Simples Nacional por ano, sendo assim ele deve ser realizado com bastante cautela, e deve ser analisado junto com as empresas, observando o quanto conseguem pagar em cada parcela, e o número desejado delas.

Compensação de valores

Assim como em todos os outros regimes, é possível que erros ocorram, e a empresa acabe pagando um valor superior ao devido, podendo ser causado tanto pelo contador, como pela própria empresa.

Para evitar que as partes saiam no prejuízo, o Simples Nacional possibilita a compensação dos valores pagos indevidamente pelas empresas.

No caso de ser aprovado, o valor conseguido pode ser abatido nas guias futuras, e desta maneira evita que o empresário perca seu dinheiro devido a um erro.

Microempreendedor Individual (MEI)

O MEI também é um participante do Simples Nacional, por essa razão, também deve ser explicado.

O microempreendedor individual tem o seu recolhimento no Simples Nacional através do SIMEI, que é o sistema de recolhimento em valores fixos mensais pertencentes ao Simples. Sendo assim, todos os meses os MEI´s encontrarão o mesmo valor nas suas guias mensais, independente se houver faturamento, ou não.

Para os mesmos, os tributos que são recolhidos através da guia única são os seguintes:

CPP – Contribuição Patronal Previdenciária, no valor de R$ 39,40

ICMS- Imposto sobre Circulação de Mercadorias e Serviços , no valor de R$ 5,00

ISS- Imposto sobre Serviços de Qualquer Natureza, no valor de R$ 1,00.

Sendo assim, os MEI´s também possuem uma guia para recolhimento, que deve ser retirada todos os meses através do site PGMEI, onde seleciona-se o mês do recolhimento, e a data para vencimento. Sendo um procedimento simples, pode ser feito tanto pelo contador responsável, como pelo próprio microempreendedor.

Regime de Apuração

Todo ano os contadores responsáveis pelas empresas, devem optar através do ECAC se a empresa irá seguir o Regime de Competência, ou o Regime de Caixa. Essa opção, assim como as outras, também deve ser tomada com muita precaução, pois ela é irretratável, e não pode ser feita novamente depois da primeira tentativa até o fim do ano calendário em questão.

Por isso, o contador deve conversar com seu cliente para saber qual dos dois regimes ele optará, explicando cada uma das duas opções, assim como faremos logo abaixo:

- Regime de Competência: aqui a receita bruta é baseada no valor do faturamento das notas fiscais. Assim, a apuração é mais fácil e objetiva, pois deve-se observar apenas se as notas estão autorizadas, e após isso somar as mesmas para servir de base de cálculo para o imposto

- Regime de Caixa: nesta opção, a receita bruta é baseada na escrituração do livro caixa ou das contas “caixa” e “bancos” no livro razão, obedecendo a parte contábil, onde só é reconhecida as receitas quando as mesmas ingressam no caixa. Desta maneira, deve-se manter um ótimo controle da escrituração contábil, conciliação com os extratos bancários, controles de descontos de duplicatas, cheques devolvidos, cheques reapresentados, e etc.

Quando vale a pena sair do Simples Nacional ?

Apesar do Simples ser um regime com diversas vantagens e benefícios, pode chegar um período em que valerá mais a pena sair dele, e se enquadrar em outro, como o Lucro Presumido ou Lucro Real.

Isso pode ocorrer devido a várias situações, como uma empresa sendo tributada por uma alíquota muito alta no Simples Nacional, depois de ter faturado tanto que passou da 3º ou 4º faixa, onde dependendo da sua atividade, encontraria no Lucro Presumido alíquotas que somadas, seriam menor do que a do Simples.

Além disso, a quantidade de créditos tributários que determinada empresa adquire em decorrência dos seu serviços, também pode influenciá-la na troca do Simples por outro regime.

Tendo isso em vista, é importante que qualquer escolha seja muito bem pensada, analisando sempre o que se espera faturar nos meses sequentes, e a quantidade de impostos que deverão ser pagos, além das obrigações acessórias e outras, que também passam a ter que serem enviadas pelos contadores, podendo assim aumentar o custo da prestação dos serviços contábeis.

Portanto, o Simples Nacional é um regime tributário que possui diversas vantagens e benefícios, e que é altamente recomendado principalmente pros empreendedores que estão começando suas atividades, pois transmite uma confiança começando pelo próprio nome do regime “Simples”, que na verdade pode vir a se tornar bastante complicado caso o profissional que esteja lidando com o mesmo não conheça a legislação, deveres e penalidades cabíveis.

Por isso, independentemente do regime de tributação, as empresas devem escolher bem quando se trata de contabilidade, pois é uma parte muito relevante para o bom funcionamento e desenvolvimento de qualquer empresa. Visto que, mesmo que seja escolhido o melhor regime tributário, sem um acompanhamento profissional de qualidade, não será aproveitado da melhor forma possível.

O que esperar do Simples Nacional para o futuro ?

Com o passar do tempo, o que se espera é que o Simples se torne cada vez mais fácil para os empreendedores, continuando assim a incentivar as empresas a permanecerem e optarem pelo regime.

Além disso, espera-se que cada vez mais atividades venham a ser consideradas aptas a serem incluídas no regime, permitindo com que um número maior de empresas também consiga fazer parte.

Outra demanda que espera-se ser atendida, é o aumento do limite de faturamento aceito pelo Simples, pois desta maneira, empresas de maior porte, com faturamento de valor mais elevado, também poderão optar por esse regime, que facilita a vida de todos.Deixando de lado, essa questão que muitos tomam como não incentivadora de adesão ao regime, o limite de faturamento, pois de certa forma impede as empresas de quererem faturar além do limite imposto por lei para continuar sendo optante.

Levantando o questionamento: sair do Simples Nacional, e consequentemente ser tributado com alíquotas maiores, mas no entanto faturar mais mensalmente ou anualmente; ou buscar uma comodidade, e continuar faturando somente até o teto permitido ?

A resposta dessas perguntas, vai depender de empresa para empresa, e quais são as intenções dela ao longo do tempo. Sendo assim, extremamente importante a participação do contador nessa decisão, evidenciando para seu cliente os pontos positivos, negativos, e as características de cada regime.

A partir dai, a empresa saberá o melhor a ser feito, e o que se encaixa da forma mais perfeita possível ao seu ramo de empreendimento, seja no Simples Nacional, Lucro Presumido, ou até mesmo no Lucro Real.

Desta forma, é esperado que o Simples se atualize ano após ano, para continuar ajudando todos aqueles que desejam empreender de forma mais fácil com relação ao pagamento dos tributos mensais, principalmente as empresas que estão no início de suas atividades, e que não sabem totalmente como será seu desempenho ao longo do tempo.

Considerações Finais

Esse foi nosso artigo a respeito do Simples Nacional, onde visamos “descomplicar” o que é relativamente Simples, mas que deve ser muito bem entendido antes da tomada de qualquer decisão.

Compreendendo assim as vantagens, desvantagens, benefícios, e possibilidades dentro desse regime que é preferido por muitas das empresas existentes, mas que infelizmente, ainda não pode ser escolhido por todadevido as características que ele atualmente aceita.

Tendo tudo isso em mente, escolha bem seu contador, pois o regime ideal para a sua empresa, associado ao trabalho de um contador eficiente e capacitado, pode impulsionar sua empresa para o caminho certo, minimizando o máximo de riscos possíveis existentes.

Leia outros artigos que tratam sobre os mais diversos temas a respeito de contabilidade e afins, em nosso blog.